Estudio técnico de la economista Gabriela Clivio plantea reparos a la reforma previsional de Boric

Las cuentas y la rentabilidad nocionales del 6% adicional de cotización, falta de claridad en la tasa de reemplazo y el impacto del trabajo informal, son algunas de las críticas que plantea la académica y integrante del Centro de Estudios Democracia y Progreso.

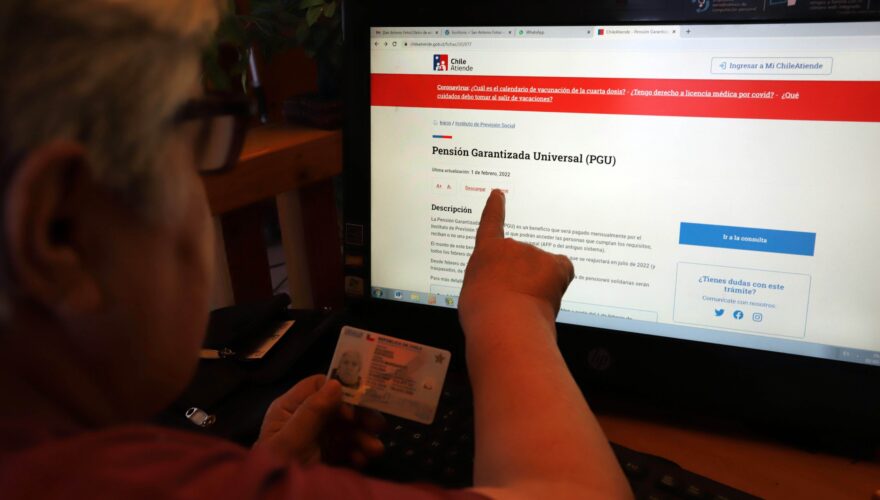

Por Carlos Saldivia La economista Gabriela Clivio alerta sobre la rentabilidad de la cuentas nocionales. AGENCIA UNO

La economista Gabriela Clivio alerta sobre la rentabilidad de la cuentas nocionales. AGENCIA UNO

La economista del Centro de Estudios Democracia y Progreso, y profesora de la Universidad Adolfo Ibáñez Gabriela Clivio, publicó esta semana un informe titulado “La reforma de pensiones que propone el Gobierno, un análisis técnico”, donde realiza varios cuestionamientos a la reforma previsional del Gobierno. Las cuentas nocionales con el 6% de cotización adicional y la omisión de una tasa de reemplazo son las que más se destacan.

El texto, de 12 páginas, la economista Gabriela Clivio, que formó parte del equipo de coordinadores del área económica de la candidatura de Sebastián Sichel, sostiene que el cambio de un sistema de capitalización individual hacia uno de cuentas nocionales con reparto supone un retroceso.

“Los principales reparos reforma de pensiones, en mi opinión, son la restricción de la no libertad de elegir quién invertirá los recursos nuevos, las cuentas y la rentabilidad nocionales, la pérdida de focalización en la PGU, no tener en claro cuál es la tasa de reemplazo a la cual se aspira llegar, no hablar de la densidad de las cotizaciones ni de la edad de jubilación”, explicó la académica a EL DÍNAMO al comentar su informe.

Gabriela Clivio explica que, según su análisis, el foco de la reforma del Gobierno debiera haber estado en aumentar la tasa de cotización individual de los trabajadores para acercar la diferencia entre el monto mensual de la pensión y el de las remuneraciones, y también en reforzar mejor elementos como la PGU, en vez de introducir en el sistema cuentas de rentabilidad nocional.

Las críticas a las cuentas nocionales

En su informe, la especialista realiza varias críticas a los alcances del 6% de cotizaciones que se implementarán de manera adicional y donde una parte de ese porcentaje iría a un sistema nocional o de reparto colectivo.

“Las cuentas nocionales surgieron como alternativa en países que no han podido incorporar capitalización individual (…) como manera de financiar la transición mientras se implementa el sistema de capitalización individual. Dado lo anterior, cuesta entender cuál es la necesidad o razón de introducir este elemento en el sistema de pensiones chileno, cuya seguridad social está basada casi en su totalidad justamente en un sistema de capitalización individual”, advierte la académica.

En relación con las cuentas nocionales, las cuales que trabajan proyectando un rendimiento hipotético del monto de un fondo con reajustes, Clivio afirma que la reforma previsional “menciona que éstas tendrán una rentabilidad nocional anual de 2%, lo que se ubica bastante por debajo de la rentabilidad histórica anual que han obtenido los fondos de pensiones” de las AFP.

El análisis realizado también repara que los países que han adoptado sistemas nocionales exigen una alta tasa de cotizaciones, que llega a casi tres veces el promedio existente en América Latina y en las AFP.

“A nivel de experiencia internacional con cuentas nocionales contamos con los datos de Italia, Letonia, Polonia, Suecia, y Brasil, donde justamente las tasas de cotización alcanzan el 31% en Italia y 33% en Brasil que superan la tasa de cotización promedio de los sistemas de capitalización latinoamericanos”, señala el informe de Clivio.

El nuevo monto de las jubilaciones en relación al salario

La economista también observa que la reforma de pensiones que fue presentada no menciona cuál sería la tasa de reemplazo que se pretende alcanzar, es decir, el porcentaje que representarían las futuras pensiones en relación con las últimas remuneraciones.

“El gobierno tampoco ha mencionado, en ningún momento, cuál es la tasa de reemplazo a la que aspira. En mi opinión, lo que se calcula es que la rentabilidad nocional esperada será menor que la histórica que han entregado las AFP”, comentó a EL DÍNAMO.

Según expuso en su estudio, en Holanda, existe un pilar definido por el costo fiscal más un 17,9% de cotizaciones, y su objetivo es alcanzar una tasa de reemplazo de 70% tras 42 años de cotización, con un tope del 60% del sueldo promedio.

“Los holandeses gastan en el pilar básico un 5,2% del PIB, su densidad de cotizaciones es de 90%, la edad de jubilación es de 71 años y la tasa de cotización de 12%. La densidad de cotización (inversamente relacionada con la informalidad del mercado laboral) y la edad de jubilación son factores que deben tenerse en cuenta”, señala en el documento

El trabajo informal en la reforma

Entre los reparos, la economista plantea además que la reforma operará como un impuesto directo a los trabajadores. “La reforma es en los hechos un alza de los impuestos a las personas en el sector formal, ya que parte de la recaudación de las pensiones irá al pilar solidario”, señala el texto.

Y agrega: “Si bien el proyecto plantea que ese 6% de cotización adicional será de cargo del empleador, lo cierto es que eso sólo será efectivo para quienes cuentan, en el momento de aplicarse la medida, con un contrato formal. Todos quienes quieran cambiarse de trabajo o aquellos que buscan uno por primera vez asumirán indirectamente ese 6%, ya que los empleadores cuentan con un presupuesto para la contratación”.

“Tenemos una recaudación neta de contribuciones de seguridad social cercana al 20% versus un 25% de la OCDE, y en Chile apenas un 25% de las personas pagan impuesto a la renta versus un 75% en los países de la OCDE, pareciera que el camino no es seguir aumentando la carga impositiva de las personas que ya pagan impuesto a la renta y están en la economía formal”.

Rentabilidad alta a bajo riesgo

Según señala Clivio, el 72% de las pensiones son inferiores al salario mínimo en el país, pero -afirma- los motivos de esto no tienen que ver con quién administre los fondos previsionales, ya que la rentabilidad del servicio de las AFP triplica el monto ahorrado, que es bajo desde el origen, debido a la baja cotización y a la informalidad en el mercado laboral.

“La propuesta del Gobierno explica que la rentabilidad del inversor público debería ser similar a la de los fondos de pensiones administrados por las AFP en el largo plazo y con mucha menor volatilidad”, sostiene el estudio.

Sin embargo, la economista sugiere que esto contradice “completamente la teoría financiera y la evidencia empírica acumulada durante décadas, ya que la única manera de obtener una mayor rentabilidad en materia de inversiones es asumiendo un mayor riesgo o una mayor volatilidad”.